בנק ישראל: "רמת סיכון האשראי בענף הנדל"ן נמוכה-בינונית – אך עולה לנוכח התארכות תהליכי הבנייה והתכנון"

בניתוח האשראי שניתן לענף מחמשת הבנקים הגדולים נכתב כי רמת הסיכון אינה גבוהה – אך התמשכות תהליכי הבנייה והתכנון עשויה לפגוע בה • כיום תהליכי האישור לפרויקטים במימון הבנקים הוא 2.4 שנים בממוצע

נגיד בנק ישראל, פרופ' אמיר ירון (יח"צ)

נגיד בנק ישראל, פרופ' אמיר ירון (יח"צ)כל החדשות והעדכונים של מרכז הנדל"ן גם ב-WhatsApp >>

רמת הסיכון הממוצעת של האשראי הניתן לענף הנדל"ן מצד חמשת הבנקים הגדולים בישראל נמצאת ברמה נמוכה-בינונית, ו"תיאבון הסיכון" של הבנקים למימון פרויקטים סגורים - שמרני יחסית; עם זאת, התמשכות הליכי התכנון והבנייה גורמת לעלייה מסוימת ברמת הסיכון הכוללת. כך עולה מפרק האשראי לענף הבינוי והנדל"ן במערכת הבנקאות, אשר נכתב במסגרת הסקירה השנתית של מערכת הבנקאות לשנת 2020. הנתונים פורסמו היום (ד') על ידי בנק ישראל.

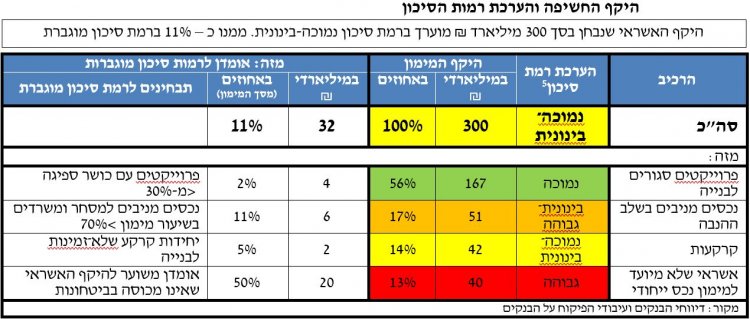

תחת הכותרת "תמונת מצב של היקף החשיפה ורמות הסיכונים של האשראי לענף הבינוי והנדל"ן במערכת הבנקאות" נסקר אשראי לענף בהיקף של כ-300 מיליארד שקל, אשר לפי אומדן משוער מהווה כ-85%-90% מהיקף החשיפה לענף. בסקירה מציינים אנשי בנק ישראל כי "ענף הבינוי והנדל"ן הוא הענף עם היקף חשיפת האשראי הגבוה ביותר במערכת הבנקאות בישראל".

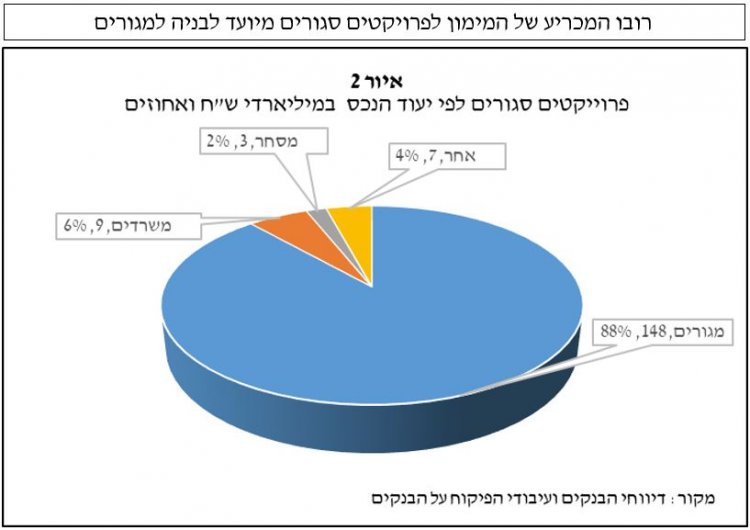

רמת הסיכון של האשראי הניתן בענף אינה גבוהה כלל, וזאת בעיקר משום שרוב האשראי מיועד למימון פרויקטים לבנייה המתבצעים בליווי סגור. על פי הערכת כותבי הסקירה, רכיבי האשראי עם רמת סיכון "מוגברת" מגיעים להיקף של כ-32 מיליארד שקל, כ-11% מהאשראי שנבחן

על פי מנסחי הסקירה, "מטרת הניתוח הייתה למפות ולהעריך את הסיכונים העיקריים בפלחי הענף השונים שכלולים בחשיפת האשראי לענף הבינוי והנדל"ן במערכת הבנקאות". החדשות הכלליות מעודדות: מתברר כי רמת הסיכון של האשראי הניתן בענף אינה גבוהה כלל, וזאת בעיקר משום שרוב האשראי מיועד למימון פרויקטים לבנייה המתבצעים בליווי סגור. על פי הערכת כותבי הסקירה, רכיבי האשראי עם רמת סיכון "מוגברת" מגיעים להיקף של כ-32 מיליארד שקל, כ-11% מהאשראי שנבחן - רובו בגין אשראי שלא מועמד כנגד נכסים ייחודיים.

"מימון פרויקטים בליווי סגור מציגים כושר ספיגה גבוה וניהול אשראי בגישה שמרנית"

כאמור, רוב האשראי - כ-167 מיליארד שקל, שהם כ-56% מהאשראי שנבחן בסקירה - מנוהל במערכת הבנקאות באמצעות פרויקטים בליווי סגור, והוא מוערך ברמת סיכון נמוכה, "זאת לנוכח מימון בחשבון ייעודי ונפרד המיועד אך ורק לפרויקט, עם כושר ספיגה גבוה המאפשר לספוג ירידה במחירי המכירה או עלייה במחירי הבנייה בשיעור של עשרות אחוזים, ולנוכח אופן ניהול האשראי בגישה שמרנית ובאמצעות מפקחים חיצוניים.

חלק משמעותי מהחשיפה להקמת פרויקטים סגורים מועמד באמצעות ערבויות חוק מכר ולא באמצעות ניצול כספי, ובכך פוחתת רמת הסיכון לבנק, שכן קיימת ודאות לגבי התקבולים מהמכירות של הפרויקט. נוסף על כך, תיאבון הסיכון של הבנקים למימון פרויקטים סגורים הוא שמרני יחסית. שמרנות זו באה לידי ביטוי, בין היתר, בדרישה לשיעורים מזעריים במשתנים, כגון שיעור ההון העצמי שהיזם משקיע בפרויקט; שיעור מכירות או השכרות מוקדמות; רווח יזמי נדרש לפי התכנון; וכושר ספיגה בפרויקטים למגורים, שמבטא את היכולת לספוג שינוים במחירים".

כושר הספיגה מאפשר למערכת הבנקאות לספוג ירידות או עליות של עשרות אחוזים בממוצע במחירי המכירה בעלויות הבנייה, מבלי שהפרויקט יספוג הפסדים וייקלע לגירעון. רק לכ-2% מהפרויקטים הסגורים (בהיקף של כארבעה מיליארד שקל) יש כושר ספיגה נמוך מ-30%"

עוד מצוין בסקירה כי כושר הספיגה המשוקלל במערכת הבנקאות גבוה מאוד, ועומד על 66%. "כושר הספיגה מאפשר למערכת הבנקאות לספוג ירידות או עליות של עשרות אחוזים בממוצע במחירי המכירה בעלויות הבנייה, מבלי שהפרויקט יספוג הפסדים וייקלע לגירעון. רק לכ-2% מהפרויקטים הסגורים (בהיקף של כארבעה מיליארד שקל) יש כושר ספיגה נמוך מ-30%, והאשראי בגינם הוגדר על ידי הפיקוח ברמת סיכון מוגברת".

"הבנקים משקיעים יותר במימון מרכזי מסחר מקומיים קטנים"

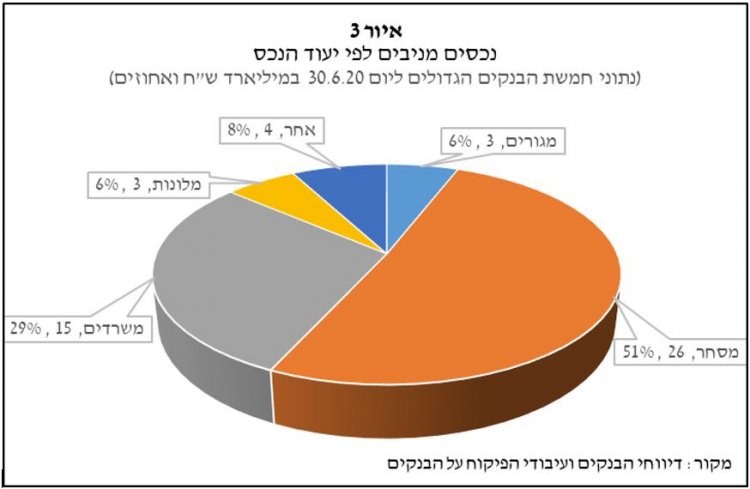

אחת השאלות הגדולות באשר לרמת הסיכון של אשראי לפרויקטים נוגע לאלו השייכים לסקטור הנדל"ן המניב – סקטור שעמד במבחן משמעותי בזמן משבר הקורונה. על פי הסקירה, היקף החשיפה לנכסים מניבים (לאחר השלמת הבנייה) עומד על כ-51 מיליארד שקל, שהם כ-17% מהאשראי שנבחן.

"כ-80% מהמימון מועמד לנכסים מניבים מסחריים ולמשרדים (51% ו-29% בהתאמה), שספגו פגיעה מסוימת במשבר הקורונה ושהסיכון בגינם מוערך ברמה בינונית־גבוהה", נכתב בסקירה. "עם זה בולטים הבנקים יותר במימון מרכזי מסחר מקומיים קטנים, שפגיעותם במשבר הקורונה הייתה מתונה יותר מפגיעותם של הקניונים הגדולים".

על פי הסקירה, שאר האשראי מממן נכסים מניבים אחרים: השכרה של בתי מלון (כ-6%); נכסים מניבים למגורים, כגון דיור מוגן ונכסים להשכרה (כ-6%), ועוד 8% למטרות אחרות, כגון מבני תעשייה ומרכזים לוגיסטיים.

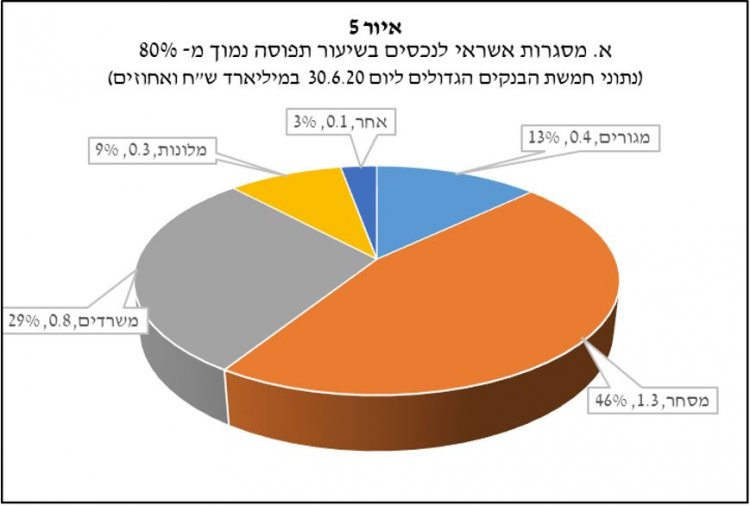

נתון מעניין נוסף בהקשר זה הוא שיעור התפוסה, אשר משפיע מאוד על מימון נכסים מניבים: מימון נכסים אלו מבוסס על כושר ההחזר, שנובע, באופן טבעי, מדמי השכירות שמתקבלים מהנכס (ההנבה). כששיעור התפוסה נפגע, נפגע בהכרח גם כושר ההחזר, וכפי שמצוין בסקירה – "שיעור תפוסה נמוך על פני זמן, עלול כשלעצמו להשפיע על הצלחת הנכס, ולפגוע בשוויו".

על פי אנשי בנק ישראל, שיעור התפוסה המשוקלל של הנכסים הממומנים על ידי חמשת הבנקים הגדולים עומד על כ-91%. לפי אומדן גולמי, כ-5.7% מהאשראי לנכסים מניבים (בהיקף של כ-2.9 מיליארד שקל), מושכר עם שיעורי תפוסה נמוכים מ-80%. מחיתוך הנתונים של הנכסים עם תפוסה נמוכה מ-80% עולה ששיעורם הגבוה ביותר הוא בנכסים שמשמשים למסחר. הם מהווים 5% מסך מסגרות האשראי המיועדות למסחר.

בעיה הולכת וגדלה: התמשכות והתארכות תהליכי התכנון והבנייה

כ-42 מיליארד שקל, שהם כ-14% מהאשראי שנבחן, מממנים קרקעות. כ-78% מהיקף החשיפה הוא למימון קרקעות במסגרת פרויקט בנייה למגורים, שמוערך ברמת סיכון נמוכה (כ-30% במסגרת מחיר למשתכן וכ-48% ללא מחיר למשתכן); כ-17% למימון קרקעות שמיועדות לבניית נכסים מניבים, שמוערכת ברמת סיכון בינונית; כ-7% למימון קרקעות שמיועדות לבניית נכסים מניבים למסחר ולמלונאות, כ-10% למימון קרקעות לצרכים אחרים ורק 5% מועמד למימון קרקעות "שאינן זמינות לבנייה", שמוערכות ברמת סיכון גבוהה מאוד.

תהליכי האישור בישראל לפרויקטים שממומנים על ידי הבנקים הגדולים נמשך כ-2.4 שנים בממוצע, והוא תלוי בהליכי בירוקרטיה במתן האישורים. ככל שהליכי האישור מתעכבים, גיל הקרקע עולה וכך גם רמת הסיכון לבנק"

בהקשר זה מזכירה הסקירה את "גיל הקרקע" – התקופה שבין רכישת הקרקע עבור הפרויקט לבין העמדת המימון על ידי הבנק, ועד להתחלת הבנייה. "תקופה זו משקפת את רמת הסיכון לכך שהאישורים שנדרשים לא יתקבלו ולא יהיה ניתן לממש את הבנייה", נכתב בסקירה. "תהליכי האישור בישראל לפרויקטים שממומנים על ידי הבנקים הגדולים נמשך כ-2.4 שנים בממוצע, והוא תלוי בהליכי בירוקרטיה במתן האישורים. ככל שהליכי האישור מתעכבים, גיל הקרקע עולה וכך גם רמת הסיכון לבנק.

בהקשר זה נציין שרמת סיכון האשראי נמצאת במגמת עלייה, בין היתר, לנוכח התארכות תהליכי הבנייה והתכנון בשנים האחרונות. עוד נציין כי כ-21% מהמימון לקרקעות (בהיקף חשיפה של כתשעה מיליארד שקל) מועמד לקרקעות שגילן עולה על שלוש שנים (קרקעות ותיקות). כ-60% מהקרקעות הוותיקות מיועדים לפי האומדן למימון קרקעות לפרויקטים למגורים שאינם במסגרת תוכנית מחיר למשתכן ".

כל יום בשעה 17:00- חמש הכתבות החשובות ביותר בתחום הנדל"ן מכל האתרים אצלכם בנייד!

לחצו כאן להצטרפות לתקציר המנהלים של מרכז הנדל"ן!

לחצו כאן להצטרפות לתקציר המנהלים של מרכז הנדל"ן!

תגובות