מדד הנדל"ן מאגד את החברות הציבוריות הנסחרות בבורסה - המדריך השלם לשנת 2024

מדד הנדל"ן מאגד את חברות הנדל"ן הציבוריות הנסחרות בבורסה • לאחרונה הושקו 3 מדדים נוספים בתחום הנדל"ן - מה הם מאפייניהם, וכיצד הם מסייעים לעקוב אחר מגמות בענף?

מדד הנדל"ן (שאטרסטוק)

מדד הנדל"ן (שאטרסטוק)כל החדשות והעדכונים של מרכז הנדל"ן גם ב-WhatsApp >>

מדד הנדל"ן הוא דרך להשקיע ולעקוב אחרי חברות הנדל"ן אשר נסחרות בבורסה המקומית. אספנו עבורכם את ההיסטוריה של מדד הנדל"ן , עדכון לגבי המצב הנוכחי שלו, החברות המרכיבות את מדדי הנדל"ן השונים וכל מה שרציתם לדעת על מדד הנדל"ן נכון ל-2021.

השקה ב-2005 עם 15 משתתפות, התרחבות לכלל מניות הנדל"ן ב-2017

בתחילת 2005 השיקה הבורסה בתל אביב מספר מדדי מניות חדשים, ביניהם מדד נדל"ן 15 שכלל את 15 חברות הנדל"ן והבינוי הגדולות ביותר הנסחרות בבורסה. מדד הבסיס בעת ההשקה ב-2 בינואר 2005 עמד על 278.8, על בסיס מדד סוף יום של חברות הנדל"ן והבינוי ב-31 בדצמבר 2004.

מדד הנדל"ן קיבל את קוד המדד 149 בבורסה (ISIN- IL00BIDX1493),והמניות שנכנסו אליו היו של חברות שעמדו בתנאי הסף של המדד. תדירות פרסום הנדל"ן היא רציפה - כל 15 שניות במהלך יום המסחר. אופן חישוב המדד הוא תשואה כוללת ברוטו (GTR).

ב-9 בפברואר 2017 הורחב מדד הנדל"ן מ-15 המניות הגדולות לכלל מניות הנדל"ן בבורסה, כחלק מרפורמה בבורסה ובמדדי המניות. תנאי הסף להיכללות במדד עומדים על אחוז החזקות ציבור של 15% ומעלה ושווי החזקות אלו\החזקות ציבור של 20 מיליון ₪ ומעלה. נכון לסוף 2020, נכללו במדד 65 חברות, בשווי שוק כולל של כ-151 מיליארד ₪.

החברות בעלות שווי השוק הגדול ביותר במדד הנדל"ן הן קבוצת עזריאלי, מלירסון, שיכון ובינוי , אלוני חץ, אמות, מבנה, קבוצת אשטרום , ארפורט סיטי, גב ים, ביג ואפי נכסים.

לאחר הרפורמה בתחילת 2017, הוגדרו שני מאגרי מניות – מאגר רימון מכיל רק כ-200 מניות המתאימים לשימוש בתור נכסי בסיס לנגזרים. המניות ברימון הן בעלות שווי גבוה יותר ותנאי סף נוקשים יותר באשר להחזקות ציבור. מאגר תמר מכיל את המניות של רימון ובנוסף גם מניות קטנות יותר ובנוסף מניות עם החזקות ציבור נמוכות. מדד הנדל"ן כולל את מניות הנדל"ן בבורסה הכלולות במאגר תמר.

עדכון הרכב המדד הכללי מבוצע פעמיים בשנה, עם סיום המסחר ביום חמישי האחרון בחודשים פברואר ואוגוסט. המועד הקובע לקריטריון שיעור ציבור הוא 31 בדצמבר לעדכון של פברואר ו-30 ביוני לעדכון של אוגוסט.

המועד הקובע לעדכון המדד הוא עם סיום יום המסחר ביום חמישי, שלושה שבועות לפני מועד העדכון. המועד בו מפורסם עדכון הרכב המדד הוא לאחר סיום יום המסחר ביום חמישי, שבועיים לפני מועד העדכון.

תוספת של שלושה מדדים בתחילת 2020 - מדד ת"א-בנייה, מדד ת"א-מניה ישראל ומדד ת"א- חו"ל

בחודש יולי 2019, הודיעה הרשות לניירות ערך על כניסה לתוקף של סיווג ענפי חדש, אשר כלל פיצול של ענף הנדל"ן לשני תת-ענפים חדשים: נדל"ן לבנייה ונדל"ן מניב, בעקבות השוני בפרופיל הסיכון בין שני תתי-הענפים. בדצמבר 2019 הודיעה הרשות על פיצול נוסף של נדל"ן מניב בישראל ונדל"ן מניב בחו"ל, כך שיהיו ארבעה מדדים רציפים בתחום הנדל"ן. בהמשך להודעות אלו, החלו ב-9 בפברואר לפעול שלושה מדדים חדשים בבורסה של תל אביב: מדד ת"א-בנייה, מדד ת"א-מניב ישראל ומדד ת"א-מניב חו"ל. תקרת המשקל במדד ת"א-בניה ובמדד ת"א-מניב ישראל היא 5%, בעוד שבמדד ת"א-נדל"ן מניב חו"ל היא עומדת על 10% למניה בודדת.

על פי הרשות לניירות ערך, התשואה של מדד ת"א-נדל"ן (לפני פרוץ הקורונה),עוררה ביקוש בשוק למוצרים פיננסיים נוספים המבוססים על חברות ציבוריות בענף. המדדים החדשים נועדו על מנת לאפשר למשקיעים הרוצים להשקיע בנדל"ן מניה ולהבדיל מבחינה גיאוגרפית בין נדל"ן מניב בישראל ובחו"ל, כמו גם האפשרות להשקיע בסל של חברות בנייה.

על פי הצהרת הבורסה לניירות ערך בתל אביב, ענף הבנייה כולל חברות העוסקות בייזום בנייה, קבלנות, התחדשות עירונית ותשתיות. ענף נדל"ן מניב מכיל חברות המחזיקות בנכסים המניבים עבורן הכנסה שוטפת- כגון נכסי תעשייה, מסחר, משרדים, לוגיסטיקה, מגורים, מלונאות, דיור מוגן וקרנות ריט. על מנת להיכנס למדד יש לעמוד בשני תנאים: יותר מ-60% מההכנסות השנתיות נובעות מעסקי נדל"ן מניב, ויותר מ-60% מנכסי החברה הם נדל"ן מניב.

על פי ההגדרות, יציאה מתת-ענף נדל"ן מניב תעמוד על רף ירידה מתחת לשני קריטריונים (במצטבר): ירידה מתחת ל-50% מהכנסות החברה מנדל"ן מניב על פי דוחות כספיים מאוחדים שנתיים, יחד עם ירידה מתחת ל-50% מהנכסים של נדל"I מניב על פי המאזן המאוחד השנתי של החברה.

בדיקת עמידת החברות בקריטריונים השונים תבוצע על פי דוחות כספיים שנתיים בעקבות התיאורים המופיעים בהם, ולכן עדכון המדדים יבוצע אחת לשנה, בסוף חודש יוני, לעומת עדכון פעמיים בשנה במדדים אחרים. עם זאת, הליך הסינון של החברות על מנת להיכנס למדד הוא קפדני יותר, מה שאמור להבטיח את היציבות והאיכות של המדד.

מדד ת"א בנייה כולל 25 מניות (נכון לתחילת 2021): אאורה , אביב בניה, קבוצת אורון , אזורים, אלמוגים , אפריקה מגורים, קבוצת אשטרום , דוניץ, דמרי, ווי בוקס, חג'ג', חנן מור, ישראל קנדה, לוינשטיין הנדסה, ליבנטל, לסיכו, מנרב, נתנאל גרופ, פרשקובסקי, צמח המרמן , צרפתי, קרדן ישראל, קרדן נדלן, רוטשטיין ושיכון ובינוי.

מדד ת"א-מניב ישראל כולל 26 מניות (נכון לתחילת 2021): אלוני חץ, אמות, ארפורט סיטי, אשטרום נכסים , ביג, בית הזהב, גב ים, דורסל, הכשרת הישוב, וילאר, ויתניה , ישרס , לוינשטיין נכסים, מבנה, מגדלי תיכון, מגה אור, מגוריט, מלירסון, מניבים ריט, נכסים ובנין, סלע נדלן, קבוצת עזריאלי, פוליגון, רבוע נדלן, ריט 1, ריט אזורים ליוי ורני צים.

מדד ת"א- מניב חו"ל כולל 17 מניות (נכון לתחילת 2021): אדגר, אופטיבייס, אלקטרה נדל"ן , אלרוב נדל"ן , אספן גרופ , אפי נכסים , בראק אן וי, גזית גלוב , להב, מדיפאואר, מישורים, נורסטאר, סאמיט , סים קומרשייל, ספיר קורפ, סקייליין ורבד.

מהי המשמעות של הוספת מדדי נדל"ן נוספים עבור המשקיעים?

עד לפיצול וההרחבה של מספר מדדי הנדל"ן, הבורסה בדקה האם החברה עוסקת בנדל"ן\בינוי, ולא יותר מכך. כעת נוצר עומק נוסף של בדיקה, משום שהבורסה מנתחת את החברות יותר בפירוט, וכך המשקיעים יכולים להכיר טוב יותר את החברות.

בנוסף לכך, הרחבת מספר המדדים מגדילה את אפשרות הגיוון בתיק ההשקעות. הבורסות בארצות הברית ביצעו את מהלך הפיצול כבר לפני מספר שנים, מה שמשך אל הסקטור משקיעים רבים ועשרות מיליארדי דולרים נוספים לקרנות סל אשר עוקבות אחרי הענף.

בעיקרון, כל אפשרות מובנית נוספת להשקעה מהווה יתרון עבור ציבור המשקיעים. לכן, הפיצול והתוספת של מדדי הנדל"ן בישראל תורם באופן כללי למשקיע הפרטי. כעת יש לכל אחד מאיתנו יותר אפשרויות להשקעה עבור מי שמבין יותר את השוק ושואף לנתח את המגמה שלו.

ביצועים ב-2020 על רקע הקורונה: ירידה חדה יותר מת"א 35 אבל גם התאוששות מהירה יותר

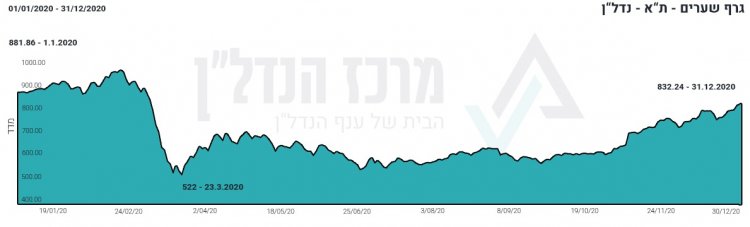

כמו הרוב מכריע של המניות בבורסה המקומית (ובעולם כולו),גם מדד הנדל"ן רשם ירידה חדה בתחילת 2020, והתאוששות הדרגתית בהמשך השנה. את 2020 החל מדד הנדל"ן על מדד 881.86, רשם ירידה של 40.76% עד לנקודת השפל שלו ב-23 במרץ, וטיפס עד לסוף השנה עד מדד 832.24, מה שמהווה ירידה שנתית של 5.63%.

מדד ת"א 35, לשם השוואה, ירד עד לנקודת השפל בשיעור של 30.51%, וסיים את השנה עם ירידה של 11.06% לעומת המדד ב-1 בינואר 2020.

במהלך 2019, מדד הנדל"ן טיפס ב-70.45%, לעומת צמיחה שנתית של 13.86% במדד ת"א 35.

שאר מדדי הנדל"ן החלו לפעול רק בחודש פברואר 2020, ולכן אין נתונים שנתיים מלאים בשנת 2020.

סיכום

אם כן, מדד הנדל"ן , הנמצא בבורסה לניירות ערך בתל אביב כבר מאז 2005, הוא אחד המדדים המסקרנים, האקטיביים והמובילים של הבורסה המקומית. לאחר שהחל בתור מדד נדל"ן 15 הכולל את 15 החברות המובילות בענף, התרחב לכלל החברות הענף (על פי עמידה בקריטריוני סף) ב-2017.

לאחרונה פוצלו מניות ענף הנדל"ן לנדל"ן בנייה ונדל"ן מניב, ולאחר מכן בוצע פיצול נוסף לנדל"ן מניב-ישראל ונדל"ן-מניב חו"ל, כך שכיום ישנם 4 מדדי נדל"ן בבורסה (המדד הכולל, מדד ת"א-בנייה, מדד ת"א- מניב ישראל ומדד ת"א-מניב חו"ל).

במהלך 2020 גם מדד הנדל"ן ספג פגיעה על רקע הקורונה ואי הודאות שהביאה איתה, אך התאושש כמעט לנקודה בה התחיל את 2020.

כאשר מדובר על ענף המושפע רבות ממדד מחירי הדיור וההשכרה, מהפעילות העסקית והקמעונאית במשק ומהמצב הכלכלי של אזרחי המדינה, אין ספק שמדדי הנדל"ן של ישראל מהווים אופציה מסקרנת להשקעה. עבור המשקיע הפרטי, אפשרויות נוספות להשקעה, קרנות סל עוקבות ופעולת ניתוח החברות וסיווגן לפי תתי-ענפים – מייעלים יותר את קבלת ההחלטות וגיוון הסל.

כל יום בשעה 17:00- חמש הכתבות החשובות ביותר בתחום הנדל"ן מכל האתרים אצלכם בנייד!

לחצו כאן להצטרפות לתקציר המנהלים של מרכז הנדל"ן!

לחצו כאן להצטרפות לתקציר המנהלים של מרכז הנדל"ן!

תגובות