כך ישפיעו השינויים בשיעורי ההיוון לנכסים מניבים על שווי חברות הנדל"ן המניב

טור חדש במרכז הנדל"ן - "לפגוש את הכסף". בכל שבוע ינתח רו"ח רותם זילבר סוגיה במרחב שבין עולמות הנדל"ן ושוק ההון. טור הבכורה מוקדש לאחד הנשואים האקטואליים ביותר בתקופה זו: השינויים בשיעורי ההיוון על רקע תהפוכות הריבית, שהועצמו בשל המלחמה, כיצד אלה צפויים להשפיע על שווי נכסים מניבים ושווי חברות נדל"ן מניב, והאם נראה השפעות אלה כבר בדוחות השנתיים שיפורסמו בקרוב?

רו"ח רותם זילבר (צילום: BDO)

רו"ח רותם זילבר (צילום: BDO)כל החדשות והעדכונים של מרכז הנדל"ן גם ב-WhatsApp >>

שלום לקוראי מרכז הנדל"ן , ונעים להכיר. אני רותם זילבר, רואה חשבון, עורך דין ושמאי מקרקעין, המשמש כמנהל תחום יעוץ נדל"ן בפירמת BDO, בה אני שותף. בשבועות הקרובים אחלוק אתכם את התובנות שלי על הנעשה בענף, בהיבט של ניירות הערך וכל הקשור בהם. אז בואו נצא לדרך!

את טור הבכורה אקדיש לאחד הנשואים האקטואליים ביותר בתקופה זו, על רקע תהפוכות הריבית, שהועצמו בשל המלחמה, והוא שינוי בשיעורי ההיוון לאורך זמן וההשפעה של השינוי בשיעורי ההיוון על שווי נכסים מניבים ושווי חברות נדל"ן מניב.

מבוא תיאורטי קצר: ירידה של 1% בשיעור היוון מובילה לירידה של מעל 20% בשווי החברה. למה? כי מקובל להעריך שווי של נדל"ן מניב באמצעות היוון לאינסוף של ההנבה המיצגת של הנכס כמתואר להלן: NOI/CapRate=Value . כלומר, אם הריבית בשוק עולה (כפי שקרה במהלך השנה האחרונה),אזי השווי אמור לרדת. לדוגמה, עליה של 1% בשיעור היוון מ-6.5% ל-7.5% שוות ערך לירידה של כ-13.5% בשווי הנכס. כאשר מוסיפים מינוף סולידי יחסית של 40% (60% הון ו-40% חוב) שווי החברה יורד בכ-22.5%.

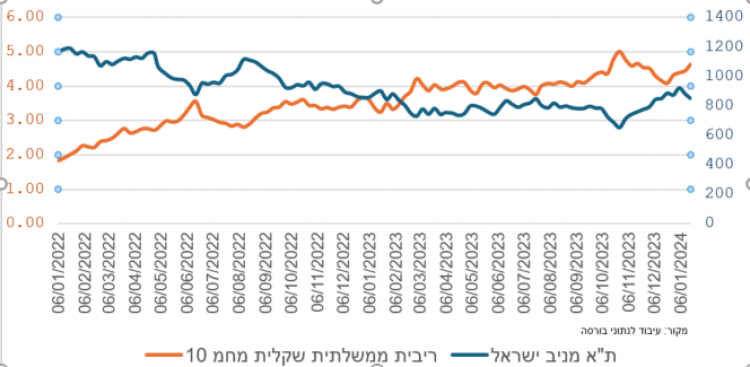

הבה נראה כיצד השפיעו שינווי הריבית על ת"א מניבים. עם עלית הריבית שווי חברות נדל"ן מניב אמור לרדת. והנה, ניתן לראות בגרף להלן בתמונת ראי יפה את הקורלציה ההפוכה בין הריבית למדד ת"א-מניב-ישראל בשנתיים האחרונות. בזמן שהריבית (ממשלתי שקלי ארוך) עלתה מכ-2% לכ-5% מדד המניבים ירד מכ-1,200 נק' לכ-800 נק', ירידה של כ-35%.

האם הירדה בשווי באה לידי ביטוי בדוחות הכספיים? אם המקור לירידה בשווי מגיעה מירידה בשווי הנכסים אזי השווי של הנכסים בשוחות הכספיים אמור לרדת וכך גם ההון העצמי. הרי הנכסים המניבים נמדדים בשווי הוגן (לפי תקן שמאות 17).

בגרף להלן ניתן לראות שמכפיל ההון הממוצע של חמש החברות הגדולות במדד ת"א מניב ישראל, ירד בשנתיים האחרונות מכ-1.8x לסביבות ה-x1. כלומר, אם בעבר השוק תימחר את ההון העצמי הכלכלי של חברות הנדל"ן המניב בכמעט כפול מערכו בספרים לפי כללי החשבונאות, הרי שהיום השוק מתמחר את ההון העצמי לפי ערכו בספרים (בקירוב). כלומר, נשמעות טענות היום מכיוונים מסוימים שכל עוד מכפיל ההון הוא סביב 1x אז זה מצביע על כך שהשווי בדוחות מייצג מהימנה את שווי השוק. אבל הטענה הזאת היא לכל הפחות לא מדויקת.

אז מה בין ההון העצמי בספרים לבין שווי השוק? יש מספר הבדלים שיכולים להסביר את ההבדל בין ההון העצמי בספרים לבין שווי שוק. ראשית, לא כל הסעיפים בדוחות הכספיים נמדדים לפי שווי הוגן (כפי שנמדד הנדלן להשקעה – הנכסים המניבים). למשל, נכסים בהקמה נמדדים עד שלב מסוים לפי עלות והתחייבויות מיסים נדחים נמדדות לפי ערך נומינלי עתידי. מעבר לכך, התימחור בשוק מגלם ציפיות לשינויים בעתיד כגון שינוי בשיעור הריבית, בצריכה ובמדדים כלכליים אחרים כגון תוצר, שיעור האבטלה וכד'.

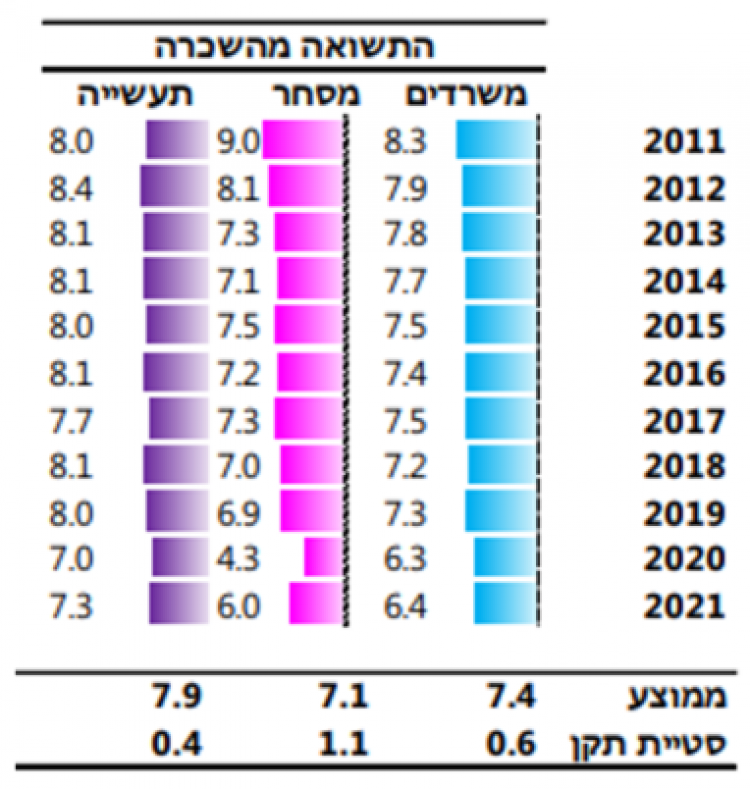

הבה נבחן מה קרה לשווי הנכסים ושיעורי ההיוון בשנים האחרונות. במשך כעשור חלה ירידה עקבית בשיעורי ההיוון. שיעור ההיוון מייצג למעשה את התשואה על ההשכרה. ככל שמחירי הנכסים עלו במהלך השנים ודמי השכירות לא עלו באותה המידה (אלא במידה פחותה),כך התשואה על ההשכרה ושיעורי ההיוון בהתאם ירדו.

ניתן לראות למשל את הנתונים ממחקר של בנק ישראל מלפני שנתיים להלן:

מקור: בנק ישראל

מקור: בנק ישראלאז מה צפוי לנו בדוחות הכספיים הקרובים?

בדוחות הכספיים של החברות הציבוריות לשנת 2022 שפורסמו לפני שנה לא ניתן היה להבחין בשינוי ברור כלפי מעלה או מטה בשיעורי ההיוון באופן גורף וניתן לומר שהם נישארו בערך כפי שהיו. בשנה האחרונה, עקב מיעוט עסקאות גדולות, ובמיוחד לנוכח השפעות המלחמה שטרם התבררו במלואן, קשה להעריך בשלב זה מה הולכת להיות המגמה. יחד עם זאת ברור שקיימים לחצים מסוימים מבחינה כלכלית להעלות את שיעורי ההיוון. מנגד, לאחר עשר העלאות ריבית רצופות במהלך שנת 2023, בנק ישראל פתח את שנת 2024 בהורדת ריבית ויש כלכלנים שיטענו שזוהי סנונית ראשונה המבשרת על מגמה שהולכת להימשך במהלך השנה. בכל מקרה, השמאים בסופו של יום מוכרחים להיצמד לשיעורי ההיוון המשתקפים מעסקאות בפועל.

עוד יש לבחון את השפעת המלחמה על שיעורי היוון. מובן שבמצב מלחמה רמת הסיכון עולה ולכן יש לבחון אם ובכמה יש להעלות את שיעורי ההיוון בעקבות זאת. בדוחות הכספיים של הרבעון השלישי על פי הנחיות הרשות לניירות ערך, אירוע המלחמה טופל כאירוע שאינו מחייב התאמה, כך שהערכות שווי שהוכנו בזמן שכבר היה ידוע על המלחמה נדרשו להתעלם מקיומה. אולם בדוחות הכספיים השנתיים שיפורסמו עד ליום 31.3.24 החברות הציבוריות והשמאים שמעריכים את שווי הנכסים מוכרחים להתחשב בהשפעות המלחמה.

יש הרבה סוגיות שעל השמאים להידרש להן בענין זה, למשל האם למלחמה יש השפעה רק בטווח הקצר או השפעה בטווח הארוך, האם צריך לתת הסתברות לתרחישי קיצון, האם, מתי ובאיזה מידה יחזרו המשקיעים הזרים ומה יעלה בגורל ההייטק הישראלי. בסופו של יום, אין תשובה נכונה אחת ולכל מקרה צריך להתייחס בנפרד. וכמובן שיש הבדל בהתאם למירום שהרי נכסים שמושפעים יותר מהמלחמה רק בשל המיקום שלהם.

מהפיננסים לקרקע, ומה ניתן ללמוד מארה"ב?

בסופו של דבר מה שמשפיע על שווי הנכסים והחברות מגיע מהשטח: מהם שיעורי התפוסה, דמי השכירות ונתונים פונדמנטליים אחרים כגון למשל הנוכחות במשרדים, הנצילות של שטחי הלוגיסטיקה וכד'. בגזרת המשרדים למשל, המצב בישראל טוב (כרגע) באופן משמעותי מהמצב בארה"ב (למשל בוושינגטון). הנוכחות הפיזית במשרדים גבוהה באופן משמעותי למרות המודל ההיברידי המקובל אצל רוב המעסיקים המאפשר עבודה מהבית באופן חלקי.

יחד עם זאת, בשנת 2023 גם בארץ חלה ירידה במחירי שכירות המשרדים באזורים מסוימים (עוד לפני המלחמה) עם דגש על ת"א. וזאת למרות שתיאורטית דמי השכירות היו אמורים לעלות ב-% בשל האינפלציה וההצמדה למדד של דמי השכירות (מקובל ברוב רובם של החוזים המסחריים). אולם לא סביר שנגיע למצב קיצון כמו שבוושינגטון, שם מאז הקורונה ועד היום הנוכחות במשרדים דלילה מאוד והחניונים די ריקים, בהתאם גם שווי המשרדים.

האם כבר ניתן למצוא אינדיקציות מעסקאות בשטח? שתי העסקאות האחרונות של קרן מניבים שפורסמו בחודש ינואר מצביעות על שיעורי היוון של כ-6.8% בחיפה וכ-6.5% בראש העין. עסקאות אלו הן בטווח של שיעורי ההיוון המוכרים באזורים אלה וייתכן שמעידות על כך שגם אם יהיה שינוי מסוים בשיעורי ההיוון בדוחות השנתיים של 2023, ככל הנראה השינוי לא יהיה דרסטי.

בשורה התחתונה, בשלב זה קיים חוסר וודאות לגבי הכיוון של הכלכלה הישראלית ולא ברור מה יהיה הטון בשמאויות הנכסים המניבים שנראה בעונת הדוחות התקופתיים ההולכת ובאה עלינו לטובה. מה שבטוח, יהיה מענין.

עם זאת, ישנו סייג שחשוב לזכור: יש שוני רב בין תחומי הפעילות של כל חברה ויש חברות עם מספר תחומי פעילות וסוגי נדל"ן (משרדים, לוגיסטיקה, מגורים להשכרה, מסחרי וכו'). לכן, בהסקת מסקנות וקבלת החלטות יש לשים לב שהניתוח לעיל הוא כללי ויש לבצע את ההתאמות הנדרשות ולבחון השפעה על החברה הרלוונטית לפי תחום הפעילות.

גילוי נאות: אין לי ענין אישי בכתוב לעיל והכל נסמך על דעתי האישית בלבד שאינה מיצגת את עמדת משרד BDO שבו אני שותף.

רו"ח רותם זילבר (עו"ד ושמאי מקרקעין),שותף ומנהל תחום יעוץ נדל"ן ב-BDO.

כל יום בשעה 17:00- חמש הכתבות החשובות ביותר בתחום הנדל"ן מכל האתרים אצלכם בנייד!

לחצו כאן להצטרפות לתקציר המנהלים של מרכז הנדל"ן!

לחצו כאן להצטרפות לתקציר המנהלים של מרכז הנדל"ן!

תגובות